Mitte des Monats und dein Konto ist schon wieder leer? An diesem Punkt standen wir glaube ich alle schonmal… Gerade in so unsicheren Zeiten wie im Moment (in der die Inflation richtig hart rein kickt!) sollten wir uns aber um unsere Finanzen kümmern.

Damit wir unser Geld immer noch für die schönen Dinge im Leben sparen – und vor allem später auch ausgeben können.

Und weil vielen von uns Geld sparen nicht in die Wiege gelegt worden ist, kommen hier meine Top 8 Tipps, damit du dein Geld smart (und schnell) sparen kannst.

Inhaltsverzeichnis

Warum du überhaupt Geld sparen solltest

Eine Sache solltest du dir merken: Beim Geld sparen geht es nicht darum, sich einfach nur ein paar Extra-Euros zur Seite zu legen. Emotionsloses und nicht zielgerichtetes Sparen funktioniert wirklich nur in den seltensten Fällen.

Stattdessen sparst zu zum Beispiel für ein finanzielles Polster, dass dich in ungünstigen Situationen (oder Notfällen) auffangen kann: Keine Panik mehr bekommen, wenn der Kühlschrank oder die Waschmaschine kaputt geht. Keinen Kredit mehr für solche Zwischenfälle aufnehmen und auch nicht im (teuren) Dispo landen.

Du legst also nicht mehr genervt Geld beiseite, weil “man es eben so tut”.

Du legst Geld beiseite für deine finanzielle Absicherung. Du legst Geld beiseite für deine Träume und schönen Ziele, wie zum Beispiel einen tollen Urlaub oder die hübsche Handtasche. Und du legst ein bisschen deines Geldes beiseite, damit du auch im Alter noch genauso gut leben kannst wie heute. Auf Altersarmut haben wir, glaube ich, auch alle keine Lust, oder?

Arbeite mit einem Budget

Ein Budget aufstellen und mit einem Haushaltsbuch arbeiten klingt wirklich super lästig und altmodisch – das gebe ich zu! Aber keine meiner Kundinnen oder Leserinnen hat diesen Schritt jemals bereut.

Dein Budget berechnet zu haben, ermöglicht es dir, dass du deine Finanzen fest im Griff hast und so auch deine (finanziellen) Ziele nachhaltig erreichen kannst:

- Keine jährliche Zahlungen mehr, die du irgendwie vergessen hast (hallo KFZ-Versicherung, du wurdest ja schon wieder abgebucht!).

- Kein Urlaub mehr, den du dir eigentlich gar nicht leisten kannst.

- Du bildest entspannt (und mit einem smarten Kontenmodell) auch automatisierte Rücklagen – für deinen Alltag und dein Zukunfts-Ich.

Ich empfehle, deine Budgetberechnung immer in einer Exceltabelle zu berechnen, damit kannst du zukünftige Änderungen leichter umsetzen. Im Endeffekt ist so eine Berechnung auch kein Hexenwerk:

Du rechnest deine Ausgaben minus deine monatlichen Fixkosten. Von diesem Betrag zieht du noch eine monatliche Rücklage für deine jährlichen Fixkosten ab (auf gut Deutsch: Rechne alle deine jährlichen Fixkosten zusammen und teile sie durch 12). Und das Gleiche machst du auch für deine jährlichen Spaßausgaben (Urlaub, Shoppen gehen etc.).

Der Betrag, der dann noch übrig bleibt, den kannst du wirklich guten Gewissens ausgeben.

Stelle Verträge auf jährlich um & spare Kosten

Solange wir noch bei deiner Budgetberechnung sind – hier noch ein (offensichtlicher) Trick, um Kosten zu sparen: Überprüfe nochmal alle Verträge (nutzt du wirklich alle deine Abos noch?!) und stelle deine tatsächlich genutzten Verträge auf jährliche Zahlungen um!

Wahrscheinlich kannst du das ein oder andere ungenutzte Abonnement entdecken, das du locker kündigen könntest. Das ist der leichteste Weg, um Geld zu sparen! Und denk auch daran, deine Versicherungen zu überprüfen – da kann man oft ein paar Euro sparen!

Indem du deine Verträge auf jährliche Zahlungen umstellst, sparst du dir meistens 1-2 Monatsbeiträge. Die meisten Anbieter lieben jährliche Zahlungen und bieten dir dann tolle Rabatte an.

Arbeite mit festen Budgets (offline & online möglich!)

Jetzt kennst du dein monatliches Budget, das dir auch wirklich frei zur Verfügung steht. Mit diesem Budget solltest du ab jetzt jeden Monat fest rechnen, und dabei gibt es wirklich einige Varianten, die du ausprobieren kannst. Aber in allen Fällen sollte dich ein Haushaltbuch dabei begleiten:

- Variante: Ein festes Budget

Diese Variante ist wohl am einfachsten umzusetzen. Du ziehst jede variable Ausgabe, die du so im Monat ausgibst, von deinem monatlichen Budget ab. Dabei achtest du auf keine Kategorien, sondern versuchst einfach im Gesamtbudget pro Monat zu bleiben. - Variante: Mehrere feste Budgets pro Kategorie

Diese Variante erfordert etwas mehr Aufwand, aber deine Auswertungen werden präziser. Bei dieser Variante erstellst du dir für verschiedene Kategorien verschiedene Budgets. Beispielsweise für Essen im Supermarkt kaufen, Essen gehen, Drogerie, Haustiere, Freizeit etc. Diesmal versuchst du also pro Kategorie im deinem Budget zu bleiben und kannst auch leichter nachverfolgen, wohin dein Geld so fließt.

Beide Varianten kannst du sowohl digital (quasi per Karte bezahlen) nutzen, oder mit Bargeld. Probier’ einfach mal aus, was für dich besser funktioniert.

Erstelle ein Kontenmodell

So – dein Budget steht und wird jetzt fröhlich von dir getrackt. Dein nächster Schritt sollte ein richtig smartes Kontenmodell sein! Dabei nutzt du verschiedene (Unter-)Konten, um den bestmöglichen Überblick über dein Geld zu haben.

Diese Konten solltest du dafür kennen und haben:

- Girokonto

Auf diesem Konto passiert das meiste: Hier kommt dein Gehalt drauf, du bezahlst deine Fixkosten und gehst einkaufen. Du nutzt es für den Alltag. - Tagesgeldkonto

Du kannst du dir ein Tagesgeldkonto wie ein modernes Sparbuch vorstellen: Du kannst darauf Geld parken, es jederzeit wieder abheben und bekommst dafür Zinsen. Du kannst mit diesem Konto jedoch nicht bezahlen – dafür musst du das Geld zurück auf dein Girokonto überweisen. Tagesgeldkonten kannst du perfekt für deine Rücklagen nutzen! Parke hier beispielsweise deinen Notgroschen, lege hier deine monatlichen Rücklagen für deine jährlichen Fixkosten zurück oder spare für deinen nächsten Urlaub. - Festgeldkonto

Ein Festgeldkonto ist für deine längerfristigen Ziele super praktisch: Du gibst hier dein Geld für eine vorher festgelegte Laufzeit an deine Bank und erhältst dafür Zinsen. Die Zeitspanne geht meistens von 12 Monaten bis 10 Jahren. Die Zinsen auf Festgeldkonten sind meistens höher als für dein Tagesgeldkonto, dafür aber nicht so flexibel. - Depot

Deine ganz langfristigen Ziele (beispielsweise die Altersvorsorge!) sollten nicht auf deinem normalen Konto rumfliegen und gespart werden. Langfristig frisst die Inflation dein hart erarbeitetes Geld auf, selbst mit geringen Zinsen auf Tages- und Festgeldkonten lohnt es sich langfristig nicht. Hierfür kannst du dann ein Depot nutzen und dein Geld langfristig in ETFs investieren.

Mit dieser Aufteilung wirst du das meiste aus deinen Finanzen rausholen und den besten Überblick bekommen!

>> Du willst mehr über Kontenmodelle erfahren? Dann klicke hier.

Wenn dir die Umsetzung unmöglich und kompliziert vorkommt: Schau’ doch mal in der Finanzenmitfranzi-Membership vorbei! In dieser Membership wirst du Schritt für Schritt an die Hand genommen, bekommst richtig geniale Vorlagen (für deine Budgetberechnung als Exceltabelle z. B.) und viele Beispiele (ich zeige dir verschiedene Kontenmodelle und gebe auch die passenden Empfehlungen).

Nutze die 50/30/20-Regel

Vielleicht ist dieses ganze Budgetthema gerade noch einen Schritt zu groß – und das ist völlig okay. In diesem Fall wird es Zeit, die 50/30/20-Regel ins Spiel zu bringen.

Das ist eine Faustformel für deine Gehaltsverteilung: 50% deines Gehaltes setzt du für Fixkosten wie Miete, Strom und Versicherungen ein. Die nächsten 30% kannst du für deine Wünsche und variablen Kosten verwenden!

Und dann kommen die restlichen 20% ins Spiel: Dieses Geld ist in der Theorie zum Sparen gedacht. Aber nicht nur für die Altersvorsorge, sondern auch für deinen Urlaub, Weihnachtsgeschenke und deinen Shoppingtrip mit den Mädels.

Wenn du dir also noch keine einzelnen Budgets berechnen möchtest (was ich dir aber sehr empfehlen würde!), kannst du erstmal mit dieser Aufteilung beginnen.

Vermeide Impulskäufe - gerade bei größeren Ausgaben

Tausend mal hab ich diesen Tipp schon gelesen – und trotzdem nehme ich ihn gerade in diesen Blogartikel auf. Weil er auch einfach einen großen Hebel in deinem Sparverhalten ausmachen kann!

Ich hab für meine “Ich-brauch-das-Käufe” verschiedene feste Regeln, die ich vor jedem Kauf einmal kurz durchgehe. Tipp: Schreib sie dir auf ein Post-IT und leg sie in dein Portemonnaie, dann kannst du sie auch nicht vergessen. 😀

Regel Nr. 1: “Erst, wenn ich es mir zweimal leisten könnte”

Diese Regel setze ich für Spaß-Käufe ein. Also für Dinge, ich ich nicht zwingend zum Leben brauche. Neustes Beispiel: Ich hab mir neue Kopfhörer gekauft, obwohl ich eigentlich schon welche habe. Ich wollte aber welche mit einem besseren Akku, damit ich länger am Stück Musik hören kann (vor allem beim Arbeiten).

Diesen Kauf hab ich aber erst getätigt, als ich genau die Summe nochmal auf meinem Konto hatte.

Regel Nr. 2: “Erinnerst du dich gleich noch?”

Diese Regel hat meine Mama damals in mein Leben eingeführt. Vor allem vor kleineren Impulskäufen konnte sie mich oft auf diese Art abhalten!

Stell dir vor, dass du in deinem Lieblingsgeschäft bist und ein Shirt in der Hand hältst. Leg das Shirt weg, geh raus aus dem Laden. Geh vielleicht eine kleine Runde um den Block, oder in einen anderen Laden rein.

Wenn du dich danach immer noch an das Shirt erinnerst und es immer noch willst, dann kannst du nochmal in den Laden rein und es kaufen. Oftmals vergisst man die Klamotten/ Gegenstände aber in der Zwischenzeit und hat sich so Geld gespart. 😀

Regel Nr. 3: “30-Tage-Frist”

Gerade größere Ausgaben lasse ich mir länger durch den Kopf gehen. Mache altmodische Pro- und Kontra-Listen, vergleiche Preise. Wenn ich nach 30 Tagen eine aktive Entscheidung getroffen habe, ist das super. Ansonsten wird der Kauf nochmal verschoben.

No-Spend-Tage: wöchentlich oder monatlich

No-spend-Tage (Also Tage, wo ich mir das Ziel setze, kein Geld auszugeben) hab ich irgendwie immer automatisch in meiner Woche drin, aber das ist nicht unbedingt üblich. Ich kenne einige Leute, die wirklich jeden Tag für irgendeine Kleinigkeit Geld ausgeben. Da der Kaffee, da das Shirt, da ein Brötchen, da ein neues Buch, zum zwanzigsten mal diese Woche in den Supermarkt.

Mit No-spend-Tagen gehst du eine Challenge mit dir selber ein und gibst an vorher bestimmten Tagen keinen einzigen Cent aus! Auf diese Art und Weise kannst du deine Konsumgewohnheiten nochmal in Ruhe überdenken und fängst an, Geld zu sparen.

Probiere das wirklich mal aus – du wirst überrascht sein, wie viel du einsparen kannst, wenn du bewusst auf den Konsum verzichtest.

Zusätzlich zum Sparen: Geld in ETFs investieren

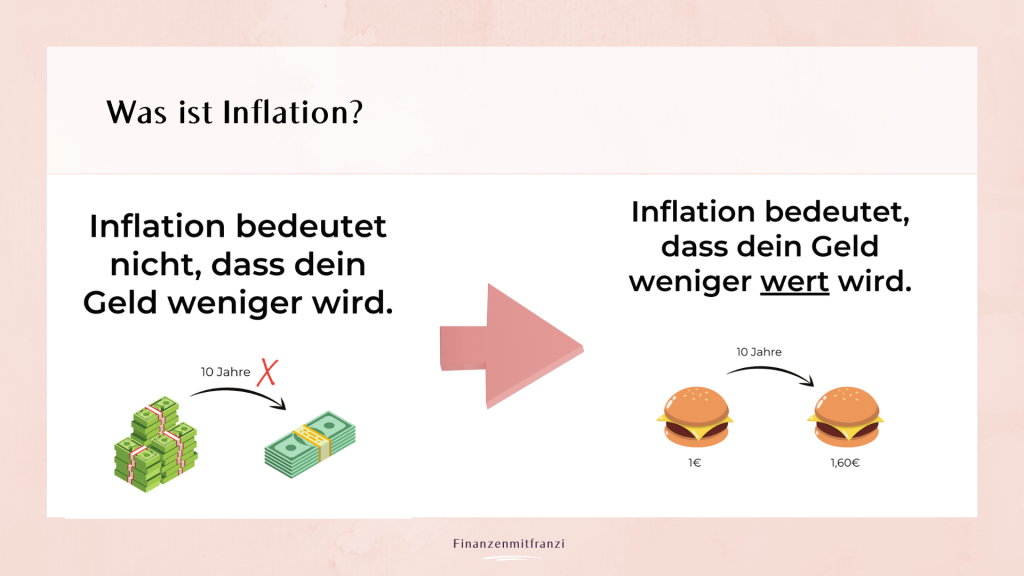

Dein Geld nur zu sparen, wird dir aber auf lange Sicht nicht viel bringen. Das Stichwort Inflation hast du sicherlich schonmal gehört, oder? Du kannst dir, für dieselbe Summe Geld auf deinem Konto, in Zukunft immer weniger leisten. Nicht, weil dein Geld verschwindet, sondern weil alles um uns herum teurer wird.

Gerade aber langfristige Ziele wie ein Hausbau oder die Altersvorsorge benötigen einfach ein gewisses Kapital. Und um diese Summen zu erreichen, wird dir ein Sparbuch auf Grund der Inflation nicht reichen.

ETFs können an dieser Stelle eine smarte Entscheidung sein: ETFs bieten eine breite Risiko-Streuung deines Geldes, sind einfach zu handhaben (wenn man weiß, was man da tut – bitte informier dich vorher gut) und rentabler als ein Sparbuch.

Wenn du ETFs noch nicht so richtig durchblickt hast (oder noch nie davon gehört hast), dann schnapp dir mein e-Book “Altersvorsorge mit ETFs” hier für 0€: