Einfach nicht arm sterben – Buchrezension

Einfach nicht arm sterben – eine Finanzbuch-Rezension über ein grandioses Einsteigerbuch in die Welt der Finanzen.

Was klingt das immer toll: Der Traum, von den eigenen Dividenden leben zu können.

“Schatz, kündige unsere Jobs. Wir investieren jetzt einfach ein paar Euro in verschiedene Aktien und werden finanziell frei. Die Dividenden regeln das schon!”

Ganz so einfach ist es leider nicht! Damit du nicht überstürzt dein hart erarbeitetes Geld in “tolle Dividenden-Aktien” investierst und am Ende doch leer ausgehst, verrate ich dir heute einige wichtige Aspekte zu Thema “von Dividenden leben”:

Bevor wir gleich über die Vor- und Nachteile einer Dividendenstrategie für deinen Vermögensaufbau sprechen, sollten wir kurz nochmal in die Welt der Aktien eintauchen. Schließlich möchtest du dein Geld selbstbewusst investieren, und nicht einfach ohne Plan. Geld zum Fenster rausschmeißen ist in Zeiten von Inflation einfach nicht mehr drin, oder?

Unternehmen wollen wachsen und Gewinne generieren, so funktioniert unsere Wirtschaft einfach. Aber nicht immer ist das so leicht und für jedes Unternehmen möglich. Expansion und Produktentwicklungen kosten einfach unfassbar viel Geld.

Aber anstatt sich das Geld jetzt teuer bei der Bank zu leihen (und es dann später noch mit Zinsen zurückzahlen zu müssen!), können die Unternehmen auch einfach eigene Unternehmensanteile verkaufen – ähnlich wie bei „Die Höhle der Löwen“.

Diese Unternehmensanteile nennen wir Aktien. Wenn du also eine Aktie kaufst, bist du ein klitze-kleiner Teil des Ladens, eine echte Mitbesitzerin! Und als Mitbesitzerin eines Unternehmens hast du natürlich auch Ansprüche auf dessen Unternehmensgewinne. Und hier kommen jetzt die Dividenden ins Spiel.

Jedes Unternehmen kommt (hoffentlich!) irgendwann mal an den Punkt, an dem es profitabel läuft. Und die Inhaber*innen wollen sich diese Gewinne dann natürlich auch auszahlen. Und die Form der Gewinnauszahlung nennt man bei Aktiengesellschaften “Dividenden.”

Jetzt kommt ein wichtiger Punkt: Du bist auch (Teil-)Inhaberin des Unternehmens. Und wenn einer Dividende bekommen soll, bekomme alle (Teil-)Inhaberinnen welche. Da gibt es kein “ich bekomme alles, du nichts.” Die Dividenden werden anteilig pro Aktie ausgeschüttet.

Die Höhe der Dividende variiert von Unternehmen zu Unternehmen und hängt natürlich davon ab, wie erfolgreich das Unternehmen ist. Manche Unternehmen entscheiden sich auch dafür, ihre Gewinne lieber für andere Sachen zu verwenden, wie zum Beispiel Investitionen in Maschinen oder den Schuldenabbau. In solchen Fällen gibt es dann entweder gar keine Dividende oder nur eine niedrigere als erwartet.

Insgesamt sind Dividenden eine tolle Möglichkeit, als Aktionärin (Inhaberin von Aktien) von den Erfolgen eines Unternehmens zu profitieren und sich regelmäßige Einnahmen zu sichern. Und jetzt kommt das große Aber…

Der Traum vom passiven Einkommen bzw. von deinen Dividenden leben zu können klingt wirklich gut. Jetzt kommt aber das Problem: Du benötigst dafür mehr Geld, als du wahrscheinlich denkst.

Ein „normaler“ MSCI-World ETF hat in der Vergangenheit im Durchschnitt nur maximal 2% Dividenden pro Jahrausgeschüttet. Das heißt, wenn du so um die 2.000 Euro pro Monat zum Leben brauchst, dann bräuchtest du ein Depot von etwa 1.250.000 Euro.

Das ist eine enorme Menge Geld und macht das Ziel, „von Dividenden zu leben“, für viele einfach unerreichbar. Besonders wenn du das in einem relativ kurzen Zeitraum schaffen willst.

Mal als Beispiel: Wenn du jetzt gerade 30 Jahre alt bist und mit 55 Jahren von deinen Dividenden leben möchtest, dann müsstest du ab sofort etwa 1.600 Euro pro Monat investieren. Das ist eine ordentliche Summe, oder?

Um einmal Klartext zu sprechen: Dieses Ziel bleibt für die meisten von uns einfach ein unerreichbarer Traum. Aber hey, das ist okay! Dividenden sind nicht die einzige Lösung für eine finanziell abgesicherte Zukunft. Es ist wichtig, realistische Erwartungen zu haben und die eigenen finanziellen Möglichkeiten im Blick zu behalten.

Du kannst später im Alter dein Depot auch “entsparen”, und musst dabei nicht (allein) auf Dividenden setzen. Im ETF-Fahrplan (meinem Onlinekurs für den Vermögensaufbau mit ETFs) bespreche ich diese verschiedenen Strategien nochmal viel ausführlicher. Damit du auch ohne riesige Sparbeträge ein nettes Vermögen aufbauen kannst, von dem du später auch wirklich gut leben kannst.

Passend zu diesem Thema habe ich auch eine Podcastfolge für dich parat:

Dort erkläre ich dir auch, von welchen Faktoren dein Investment-Erfolg abhängt, wenn du dich doch für die Dividenden-Strategie entscheidest. Außerdem sprechen wir über die Risiken, die auf dich zukommen können, und ob Dividenden bei Aktien und ETFs unterschiedlich ausfallen.

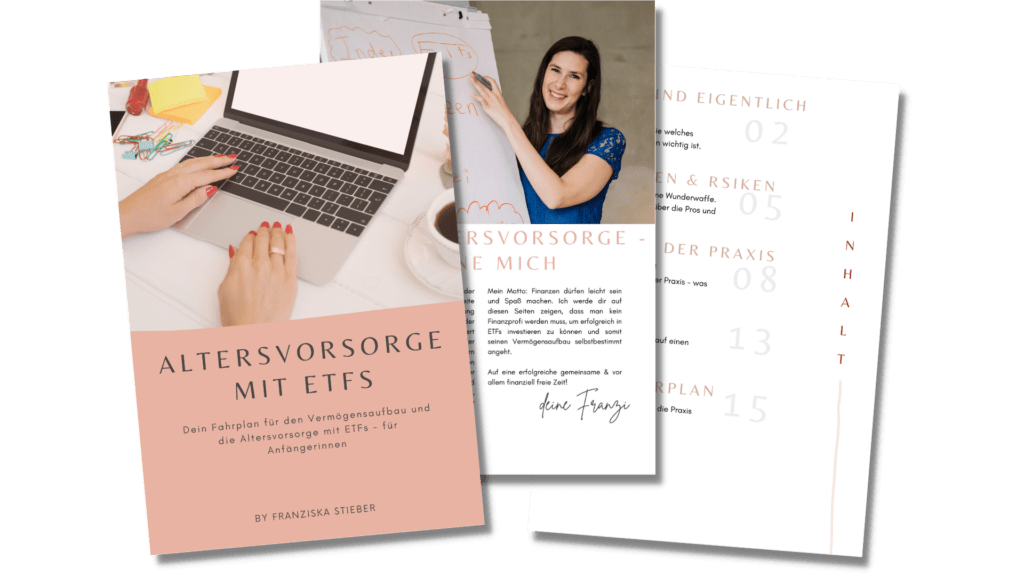

Außerdem kannst du dir hier auch mein e-Book für 0€ runterladen, in dem du lernst, wie du selbstständig (ohne Banken und Berater!) in ETFs investieren kannst:

Einfach nicht arm sterben – eine Finanzbuch-Rezension über ein grandioses Einsteigerbuch in die Welt der Finanzen.

Angst vor der Börse zu haben ist gerade am Anfang ganz normal. In diesem Beitrag erfährst du, wie ich vom Angsthasen zur erfolgreichen Investorin geworden bin.

Geld sparen im Alltag: mit diesen Tipps verbindest du das Thema Sparen mit Achtsamkeit und Nachhaltigkeit.

Hallo, ich bin Franzi!

Damit du später nicht in Altersarmut landest, habe ich Finanzen mit Franzi gegründet. Gemeinsam meistern wir deine Finanzen, investieren in ETFs und werden finanziell unabhängig von Banken & Beratern!

Hol‘ dir mein e-Book „Altersvorsorge mit ETFs“ für 0€ und erfahre, wie du mit ETFs dein Vermögen aufbauen kannst – auch wenn du noch keine Ahnung hast, was ein ETF eigentlich ist.